El sector del Data Center en España avanza a pasos agigantados, especialmente, con la aceleración de la transformación digital de las compañías causada por la COVID-19 o por la creciente migración a la nube de los procesos, entre otros. De esta forma, se ha intensificado la necesidad de tener las cargas de trabajo empresariales alojadas en centros especializados. También son más frecuentes los edificios gestionados por grandes compañías de Internet o por operadores especializados de colocation para diferentes empresas más que las infraestructuras corporativas. Todo esto, llama la atención de los inversores inmobiliarios por apostar cada vez más por este tipo de activos.

Cuándo, cómo y por qué: aspectos y beneficios que atraen al sector inmobiliario

La situación actual marcada por la pandemia de la COVID-19 ha provocado que el sector inmobiliario cambie ligeramente su dirección hacia alternativas a los activos tradicionales -centros comerciales, oficinas o residencial- dado su futuro incierto en este contexto para orientarse hacia otros como los Data Centers

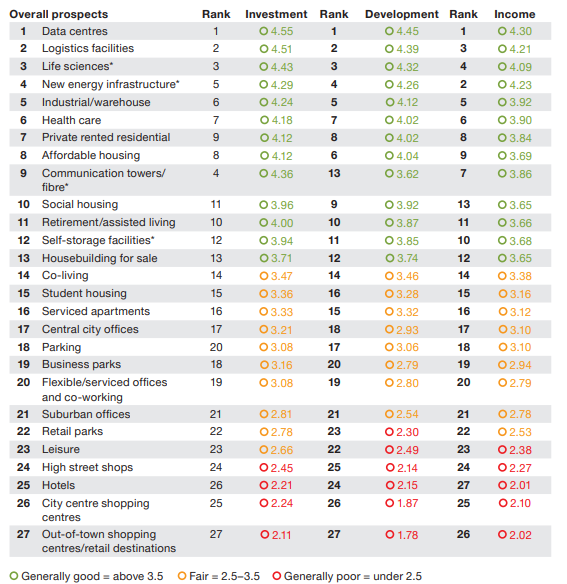

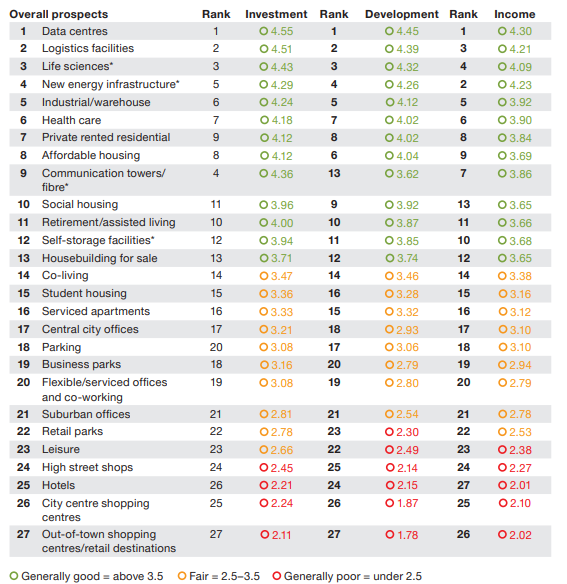

Los centros de datos o las torres de telecomunicaciones encabezan el top diez de los activos que los inversores inmobiliarios analizan con mayor atención, según el reciente estudio “Tendencias en el mercado inmobiliario en Europa 2021”, elaborado por PwC y Urban Land Institute. Este segmento es visto con mayor seguridad y es hacia donde se prevé que se dirijan las inversiones próximamente. En el propio informe expresan que en este ejercicio la vía que mayor confianza y seguridad proporciona a los inversores tiene que ver con la tecnología. Por ello, los dos tipos de inmuebles que lideran la clasificación del sector son la logística y los centros de datos, ambos continuarán beneficiándose del aumento del ritmo de la digitalización en todo el continente, una tendencia reforzada por la pandemia. A este respecto, agregan que “los centros de datos y las torres de comunicación -nichos de mercado en el universo inmobiliario- también son grandes beneficiarios en un mundo en el que compramos, nos comunicamos y trabajamos cada vez más en línea”.

Fuente: PwC

En el informe “Centros de Datos en España” de Savills Aguirre Newman comentan que, “ante la evidencia de que la industria digital continuará creciendo y con la previsión de 5G presente en el 75% de los hogares españoles en 2021, señalamos el interés de los inversores en los centros de datos como pieza fundamental del ecosistema digital y nuevo dinamizador industrial clave, teniendo en cuenta además que el plan Next Generation EU incluye una partida destinada al soporte de la economía digital, así como el presupuesto a largo plazo de la UE (2021-2027) para la transición digital”.

Con todo ello queda patente que la apuesta por este sector es estratégica. Si bien la pandemia ha reafirmado el papel de estas infraestructuras digitales como piezas fundamentales del ecosistema digital, ha sido en los dos últimos años cuando el sector inmobiliario empezó a apostar por los Data Centers. Aitor Álvarez, director nacional Industrial & Logistics de Savills Aguirre Newman, cuenta a DCD que son varios los factores los que explican esta creciente demanda en España. “Por una parte, la previsión por el incremento de tráfico de datos a raíz de la transformación digital, acelerada en gran medida por los nuevos hábitos consolidados durante la pandemia en todos los ámbitos. Por otra, se trata de un mercado inmobiliario alternativo ya testado en otros países con buenas rentabilidades y, por otra parte, España es uno de los países más capilarizados en ancho de banda fija y móvil, donde además el cambio a 5G genera mayor necesidad de almacenaje y redundancia y que es también una localización estratégica como punto de conexión/distribución de datos con Europa, África y América a través de cableado submarino”.

Otro punto fundamental que convierte a los centros de datos en un activo atractivo es que se trata de proyectos con contratos a largo plazo debido a la inversión en infraestructura necesaria para desarrollar la actividad. No obstante, Aitor Álvarez explica que los elevados costes de construcción y adecuación, además de la dificultad de gestión de los activos por su alto grado de especialización y gran rapidez del desarrollo tecnológico, son aspectos que favorecen que gran parte del stock de centros de datos en España estén en manos de usuarios – propietarios. “La oportunidad de inversión para capital privado está en operaciones sale & lease back, en el desarrollo llave en mano o rehabilitación y adecuación de la mano de socios altamente especializados”, agrega Álvarez.

Cabe destacar que a diferencia de otros activos inmobiliarios, la magnitud de los Data Centers se mide en megavatios (MW) en lugar de en metros cuadrados, aunque también se haga referencia a la superficie por ser edificaciones, según precisan en el estudio de Savills Aguirre Newman. En lo que respecta al tipo de edificio que más llama la atención de los inversores para convertirlos en centros de datos, en la elección de la ubicación de un centro de datos juega un papel fundamental seleccionar terrenos en los que se pueda contar con potencia eléctrica suficiente y que esta pueda tener capacidad de crecimiento en un futuro y, consiguientemente, de aumentar del terreno.

En este sentido, Gonzalo Martín, Capital Markets Director de Colliers, enumera los 3 tipos de activos interesantes en este sector y sobre los que hay el mayor número de transacciones:

- Los suelos con uso industrial o logístico con una edificabilidad disponible de los 10.000 metros cuadrados

- Los edificios que albergaron algún tipo de actividad en el pasado. Se pueden reconvertir a Data Center

- Los edificios que están actualmente en funcionamiento y que se encuentran actualmente cerca de una de las autopistas de datos que conectan nuestro país o bien con facilidades técnicas (ya sea de potencia eléctrica o conectividad hacia esos cables que le permitan albergar un Data Center con los requisitos).

El sector de Data Center presenta un alto crecimiento, una rentabilidad superior respecto a otro tipo de inmuebles y, además, se trata de contratos a largo plazo. Gonzalo Martín de Colliers cuenta a DCD que estamos ante un activo puntero desde el punto de vista tecnológico, el cual siempre ha sido el punto débil del sector inmobiliario en España. Ejemplo de la innovación constante acaecida en este ámbito, menciona el desarrollo de las baterías empleadas en estas infraestructuras o el consumo energético, entre otros. “Es un punto para diferenciarnos de otro tipo de inversiones y dotar al sector inmobiliario de un componente más técnico”, comenta Martín.

“Un segundo beneficio de apostar por los Data Centers es que es un campo que en nuestro país no está 100% maduro, por lo que hay mucho recorrido. Se considera que la demanda de datos que habrá en los próximos 10 años en nuestro país habrá aumentado considerablemente y, actualmente, solo hay un 1% del soporte necesario construido en nuestro país. Hay un campo de crecimiento muy superior al que puede haber en otros sectores mucho más consolidados dentro del mercado inmobiliario”.

Obstáculos que dificultan la entrada en este nicho de mercado

Las inversiones mantienen un buen comportamiento y cada vez se pone más la vista en estos activos. Pero hay diversos elementos que tienen que confluir para acelerar aún más estas inversiones y que dificultan entrar en este nicho de mercado. Los obstáculos son los propios del sector como la disponibilidad de potencia y de buena conectividad, entre otros.

Para Gonzalo Martín de Colliers, el principal obstáculo es el conocimiento, el know-how. “En este mercado no puedes entrar sin haber realizado un análisis previo o contar con estrategia que defina cómo es el proyecto que quieres llevar a cabo, a qué proveedores te quieres dirigir y cuál va a ser tu hoja de ruta de salida”.

Por otro lado, apunta la vista hacia otra barrera, el marco legal actual. “Creo que la demanda se da por hecho que seguirá aumentando porque el mundo se va a digitalizar cada vez más y considero que el marco legal debería adaptarse a este tipo de activos. La regulación urbanística que tienen estos activos es local, creemos que una regulación estatal ayudaría a tener las cosas más claras. En definitiva, la ausencia de una regulación específica para este tipo de edificaciones, siendo unos activos muy punteros en tecnología, están sujetos a una tramitación y legislación que nada tiene que ver con ellos que es la industrial”, concluye Gonzalo Martín.

Alianza de Colliers y Quark

Con el objetivo de aprovechar el potencial de crecimiento de estas infraestructuras en España, Colliers recientemente anunció su entrada en el sector de centros de datos de la mano de Quark. La compañía global de asesoramiento y gestión de inversiones en real estate ha creado una división específica de Data Centers que aporta especialización necesaria para maximizar la rentabilidad de la inversión. De esta forma, Quark dará soporte técnico en el diseño y construcción de Data Centers desde el origen de la inversión.

Ricardo Abad, managing director de Quark, comenta a DCD que esta alianza representa la oportunidad para cambiar el modelo económico y no depender tanto del ladrillo y del turismo y así diversificar la economía. “Con toda la crisis del coronavirus, los fondos europeos son una oportunidad para digitalizar nuestra economía e intentar dar un paso y convertirnos en un hub de inversión digital, pero para eso hacen falta las infraestructuras necesarias y que el capital institucional las acompañe.

Abad continúa en este sentido comentando que Colliers responde a sus clientes intentando darles un servicio completo, desde la búsqueda del emplazamiento, comercialización y plan de negocio. “Para nosotros es un cliente muy importante porque nos abre a su vez un abanico de clientes al que no teníamos acceso como eran los Fondos de Inversión, que a su vez encuentran los partners adecuados para acometer las inversiones con seguridad y garantía. Los Fondos de Inversión dotan de liquidez al sector que con las empresas que tradicionalmente estaban operando no cuentan con la liquidez necesaria para acometer las inversiones que hay que realizar en un breve periodo de tiempo”, explica Ricardo Abad.

Por su parte, Gonzalo Martín, Capital Markets Director de Colliers agrega que estaban trabajando desde hace tiempo para tener una visión específica de Data Center, ya que quieren ser pioneros en este ámbito. Su entrada en este segmento “supone integrar un elemento dinamizador en el mercado de Data Center como puede ser el dinero institucional enfocado al inmobiliario, como elementos dinamizadores de la oferta de este tipo de activos, porque consideramos que habrá una demanda brutal en los próximos años al ser un sector estratégico”, valora Martín. En definitiva, se incorpora al mercado de centros de procesamiento de datos dinamismo, facilitará la entrada de capital en este mercado y una apertura a aumentar la oferta de estos activos que antes no había.

El caso de Merlin Properties

La compañía inmobiliaria especializada en el sector de activos terciarios en la Península Ibérica, Merlin Properties, anunció el mes pasado, en abril, una alianza estratégica con la firma Edged Energy, filial de la tecnológica americana Endeavour. De esta forma, ambas compañías unen fuerzas para construir una red de cuatro nuevos centros de datos que se ubicarán en Madrid, Bilbao, Barcelona y Lisboa, en reservas de suelo de la cotizada española. La primera fase de este proyecto (de largo plazo) incluye en torno a 80MW de capacidad en estas cuatro ubicaciones y que se irá construyendo de forma progresiva para satisfacer las necesidades de la demanda.

La construcción y operación de estos Data Centers será totalmente sostenible. De hecho, presentan un consumo neto de agua nulo para la refrigeración y son ultra eficientes energéticamente, es decir, tienen un PUE anualizado de 1,15 y emplean un 67% menos de energía para cooling y sistemas generales que la media de centros de datos del Viejo Continente, tal y como expresan en un comunicado publicado por la socimi española. De igual forma, la energía utilizada por estas edificaciones procederá de fuentes renovables, principalmente de instalaciones fotovoltaicas en suelo y cubiertas de activos de Merlin Properties.

Desde Merlin Properties también detallan que los Data Center de Madrid y Barcelona tendrán una capacidad de alrededor de 20MW cada uno, mientras que los ubicados en Bilbao y Lisboa “tendrán la infraestructura necesaria para poder construir instalaciones a hiperescala con más de 100MW de capacidad cada uno (20MW en primera fase)”.

Otros ejemplos

Además del caso de Merlin Properties, otra de las recientes operaciones es la protagonizada por el inversor PFA, principal fondo de pensiones danés, que en el primer semestre del año 2020 se hizo con una participación del 20% del Data Center de DATA4, ubicado en la ciudad madrileña de Alcobendas.

Por otro lado, en el contexto internacional, hay un mercado más maduro en el que participan grandes empresas que tienen presencia en el mercado inmobiliario español. Algunos son Goldman Sachs, Aquila Capital o KKR, entre otros. Por su parte, Blackstone y GIC (el fondo soberano de Singapur) trabajan en joint ventures con empresas del sector. A este respecto, Aitor Álvarez de Savills Aguirre Newman comenta que “los centros de datos son un mercado muy incipiente en España y lo lógico es que crezca como lo ha ido haciendo en otros países e inversores presentes en otros segmentos en nuestro mercado cuentan en otros mercados con divisiones especializadas en el sector”. A modo de ejemplo, “los REITs (Real Estate Investment Trust, equivalentes a las Socimi en el mercado español) son también actores muy activos en mercados consolidados”, agrega.